1 minute

Ринок природного газу vs ринок електроенергії

Куди подівся енергетичний паритет і як різні підходи в регулюванні енергетичних ринків позначаються на споживачах.

У квітні в Україні був створений Антикризовий енергетичний штаб, який очолив прем'єр-міністр Денис Шмигаль.

До складу штабу увійшли керівники Мінекоенерго, НКРЕКП, "Енергоатому", "Укргідроенерго", "Гарантованого покупця", народні депутати та всі ключові гравці ринку.

Головне завдання штабу — прийняття оперативних заходів щодо нормалізації роботи енергетичної галузі України. Іншими словами — рятувати сектор електроенергетики. Водночас, ринок природного газу, який кульгає на обидві ноги, рятувати поки ніхто не збирається.

ДЖЕРЕЛО: Економiчна Правда

Що сталося з газом?

Обвал цін на нафту і газ на світових ринках призвів до того, що зараз більшість компаній нафтогазової галузі опинилися в складній ситуації. Проблеми виникли у всіх компаній: видобувних, транспортних, трейдерів, а також у операторів нафтогазопроводів і розподільних мереж.

В середині травня спотова ціна на природний газ на найбільшій європейській біржі TTF обвалилася до 40 дол за тис куб м. В Україні ціни на газ також обвалилися і досягли найнижчого рівня за останні 10 років.

Сьогодні газ для промислових споживачів вже торгується нижче 2500 грн за тис куб м (з ПДВ). Але навіть така низька ціна не приваблює покупців. На тлі карантину і подальшого економічної кризи відбувається різке падіння споживання природного газу.

До цього слід додати рекордну теплу зиму 2019-2020 роках і, як наслідок, рекордні запаси газу в сховищах Європи та України. Зараз на початок червня, в підземних сховищах України знаходиться понад 18 млрд куб м газу, що в майже у два рази більше, ніж рік тому.

|

Рік |

Обсяг газу в ПСГ станом на 31 травня |

|

2015 |

10 200 |

|

2016 |

9 163 |

|

2017 |

10 043 |

|

2018 |

9 565 |

|

2019 |

11 388 |

|

2020 |

17 964 |

А власний видобуток газу (без урахування імпорту) з лишком покриває поточне споживання. І так буде всі наступні 5 місяців до початку опалювального сезону.

Реформи газового ринку запущені у 2014 році повільно, але впевнено змінюють ландшафт енергетичної карти України.

Створення умов для імпорту газу з Європи (Словаччина, Угорщина і Польща) відкрили український ринок для іноземних трейдерів, які спочатку обережно почали продавати газ на кордоні, а з 2018 року вже відкрили свої представництва в Україні.

Сьогодні ринок постачання природного газу для промислових споживачів впевнено можна назвати висококонкурентним.

З іншого боку, сегмент ринку пов'язаний з постачанням газу населенню і підприємствам теплокомуненерго (ТКЕ) залишається закритим і неконкурентним.

Єдиним постачальником газу в рамках ПСО (публічних спецобов'язків) залишається державна НАК "Нафтогаз України", яка також є єдиним покупцем газу державної компанії "Укргазвидобування". На жаль, запланована на 1 травня відмова від поставок газу в рамках ПСО не відбулася.

Приватні господарства, а також підприємства ТКЕ продовжують отримувати газ за спеціальною ціною, яка, втім, формується виходячи з ситуації на ринку. Треба відзначити, що регульована ціна на газ знижується вже впродовж року і вперше зрівнялася з ринковими цінами.

Ціновий перекіс на користь е / е

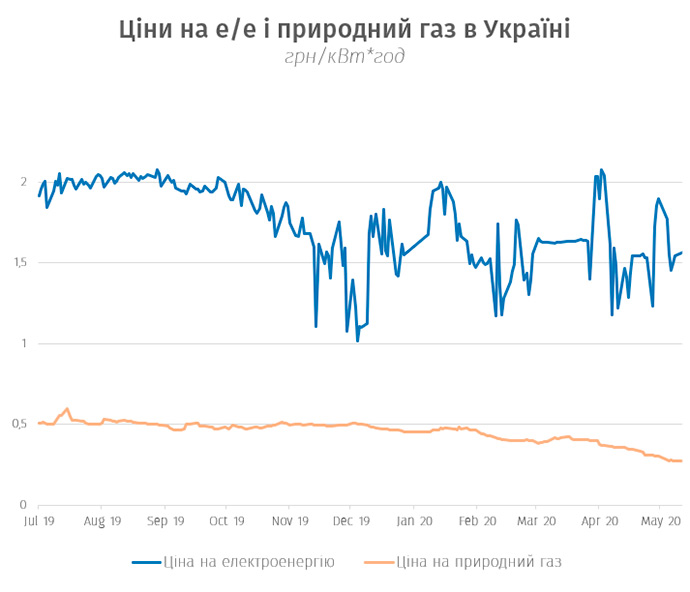

Водночас, на суміжному ринку електроенергії ситуація кардинально протилежна. Ціни на електроенергію для промислових споживачів залишаються високими.

Якщо за останні півтора року ціни на природний газ в Україні впали в 5 рази (з 12 до 2,4 тис грн / тис куб м), то ціна на електроенергію для промислових підприємств залишається відносно високою.

Тобто, в травні 2020 року вартість кВт * год електроенергії перевищує номінальну вартість кВт * год природного газу в 5 разів! Для порівняння наводиться середньозважена ціна на ринку "на добу наперед" в об'єднаній енергосистемі України (індикатор для всіх інших цін на ринку е/е) і середньозважена ціна на природний газ в Україні для промпідприємств.

Також значно вище в порівнянні з цінами на газ є тариф на електроенергію для населення, який не змінювався останні кілька років і становить 1,68 грн (при споживанні понад 100 кВт * год на місяць), в 5 разів вище ніж та ж енергія в природному газі.

Навіть найнижчий тариф електроенергії для населення (0,9 грн / кВт * год) вище ніж вартість кВт * год газу у 2,7 раза. З кожним місяцем розрив цінах на е / е і природний газ в Україні зростає.

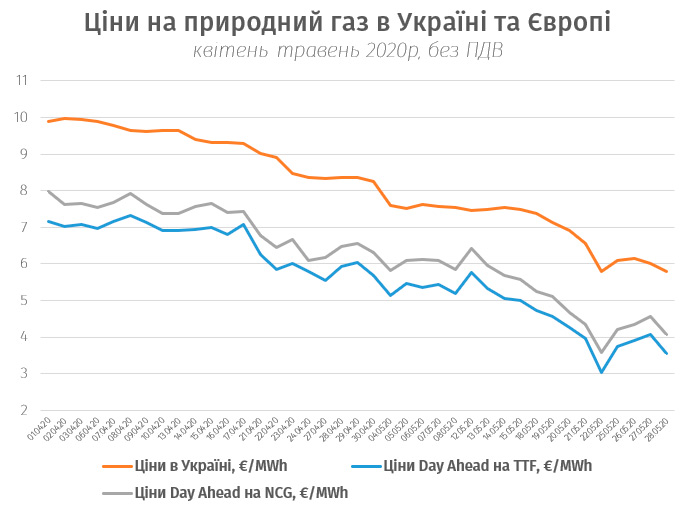

Газовий ринок — у фарватері Європи

Ціни на газ в Україні для промспоживачів знижуються синхронно з європейськими цінами. На провідних європейських хабах в квітні-травні котирування на газ знизилися: -50% на NCG, і -52% на TTF. Порівнянне зниження травневих цін на газ зафіксовано і в Україні: -33% для населення (сектор ПСО), і стільки ж (-33%) для комерційних споживачів.

Особливість України в тому, що на відміну від європейських країн, в ціні газу невелика частка витрат на доставку (розподіл) газу. Середньоєвропейський тариф на розподіл газу становить близько 19 євро за МВт * год, що непорівняно вище з українським тарифом у розмірі 3,3 євро за МВт * год. У сусідніх з Україною країнах (Польща, Румунія, Чехія, Словаччина) частка витрат на доставку газу нижча ніж у країнах Західної Європи.

Але все одно, вартість розподілу як мінімум в три рази вище ніж в Україні.

Водночас, за даними Eurostаt, ціни для промислових споживачів в країнах Євросоюзу можна порівняти з комерційними цінами в Україні — з урахуванням різниці в оподаткуванні, а також транспортних витрат.

Наприклад, в Бельгії ціни на газ для промисловості у 2019 році були хоч і трохи, але нижчі за українські.

З огляду на загальні цінові тенденції українського та європейських газових ринків, можна сказати що такий паритет зберігається і зараз. Це пов'язано, по-перше, з тісною інтеграцією ринків — адже весь імпортний газ надходить в Україну через європейських трейдерів.

По-друге, дається взнаки гостра конкуренція серед тих же трейдерів і постачальників — за даними ExPro, в Україні імпортом газу займаються понад 60 компаній. Всього за травень 22 українські компанії розмитнили 419 млн куб м газу з Європи.

Ціни на газ для комерційних споживачів, (грн за кВт*год)

|

Бельгія |

Україна |

Угорщина |

Чехія |

Польща |

|

|

Ціна газу |

0,68 |

0,77 |

0,81 |

0,84 |

0,99 |

Дані Eurostаt, червень 2019 року

Водночас, роздрібні ціни на газ для населення в Європі у 2-3 рази вищі за українські.

Ціна газу і тариф на його доставку для населення (євро за МВт*год)

|

Україна |

Польща |

Румунія |

Чехія |

Словаччина |

|

|

Ціна газу |

15,00 |

39,67 |

28,65 |

55,66 |

44,00 |

|

В т.ч. тариф на доставку |

3,33 |

9,0 |

9,0 |

12,65 |

16,00 |

Дані HEPI

Ринок електроенергії — унікальна самобутність

Зовсім інша ситуація на ринку електроенергії. Український ринок електроенергії, який був синхронізований з європейською (за винятком невеликого енерго-острова Бурштинської ТЕС на заході країни), живе своїм окремим життям.

За останній місяць ціни на електроенергію в Європі істотно знизилися, але в Україні цього не сталося, і на сьогодні середньозважена ціна на ринку "на добу вперед" в Об'єднаній енергосистемі України істотно вище.

У той час, коли вартість електроенергії в країнах Євросоюзу дешевшає, український кВт * год стає дорожче. У квітні така різниця сягала різниці у 2,5 рази.

Ціна на електроенергію для комерційних споживачів, (грн за кВт * год)

|

Україна |

Польща |

Угорщина |

Румунія |

Словаччина |

|

|

Ціна електроенергії |

1,58 |

0,91 |

0,78 |

0,76 |

0,72 |

Дані hupx.hu/

Причини такого стану справ — відсутність конкуренції серед постачальників ресурсу. І закритість українського ринку електроенергії для вільного імпорту (саме вільного, а не дивних поставок з Росії) тільки погіршує ситуацію.

Це особливо парадоксально, якщо врахувати наявність в Україні значного надлишку генеруючих потужностей — особливо в тепловій енергетиці (вугільні ТЕС).

Не дивно, що споживачі в міру можливостей замінюють електроенергію газом. Показовою є ситуація в ГМК. Тут за останні два роки приріст споживання електроенергії припинився і все відчутніше його зниження.

Водночас з газом ситуація протилежна — разом із здешевленням газу скорочення його споживання вже немає. В цьому році споживання газу вже стабілізувався і збігається з торішнім (а у електроенергії -5%).

Динаміка споживання енергоносіїв ГМК

|

2018 |

2019 |

I кв 2020 |

|

|

Електроенергія |

+6% |

-3% |

-5% |

|

Газ |

-4% |

-2% |

0% |

Особливості регулювання двох найбільших енергетичних ринків України

Для коректної оцінки двох найбільших енергетичних ринків України застосуємо рекомендований новим керівником Міненерго інструмент — єдину систему вимірювань в кВт * год. Такий підхід в країнах Євросоюзу вже давно використовують для повсякденних розрахунків — там все споживачі отримують рахунки за електроенергію і газ в кВт * год.

В такому випадку стають помітними такі особливості двох найбільших енергоринків країни.

По-перше: газовий ринок України у два рази більше ніж ринок електроенергії.

По-друге: 52% споживаного газу продають за ціною ПСО, яку де-юре регулює держава, але де-факто встановлює НАК "Нафтогаз України" (у квітні було прийнято рішення продовжити дію ПСО для газу до 1 липня).

На ринку електроенергії частка ПСО становить 29%. І основний обсяг електроенергії реалізують за нерегульованими цінами (які, як ми бачимо, все ж знаходяться під "неформальним" впливом і часто завищені).

Споживання енергоносіїв, млрд кВт * год

|

|

Споживання всього |

Споживання по категоріях |

|

|

Електроенергія |

122 |

ПСО |

35,2 |

|

Комерційне |

74,9 |

||

|

Технологічні втрати DSO |

11,9 |

||

|

Газ |

316 |

ПСО |

163,3 |

|

Комерційне |

140,1 |

||

|

Технологічні втрати DSO |

12,6 |

||

По-третє: стан розподільчої інфраструктури — газової та електроенергетичної. У них практично однакові технологічні втрати. При цьому є невідповідність потужностей газових мереж та обсягів споживання газу, що стало помітним після значного скорочення споживання газу в останні 15 років.

Обсяги розподілу газу, млрд кВт * год на рік

|

2017 |

2018 |

2019 |

|

|

Обсяг розподілу |

244,9 |

234,4 |

204,7 |

Сьогоднішня потужність розподільної системи становить близько 1 100 млрд кВт * год на рік, при поточному розподілі близько 205 млрд кВт * год. Тобто, зайвими є до 75% газорозподільних потужностей.

Актуальний приклад — стан "зайвої" інфраструктури газотранспортної системи України у порівняні зі станом атомної енергетики, яка в сьогодні зіткнулася з вимушеним відключенням і простоєм енергоблоків. Скільки знадобитися коштів, щоб створити збалансований енергетичний ринок при сьогоднішньому споживанні і не допустити різкого стрибка вартості електроенергії — ще сказати ніхто не наважився.

А ось скільки грошей потрібно щоб перебудувати систему розподілу газу під сучасні українські реалії (потреби) — вже відомо. Для реконструкції газової інфраструктури необхідно близько 90 млрд грн.

З них модернізація газотранспортної інфраструктури ("Оператор ГТС України") 40 млрд грн, а інвестиції в газорозподільні мережі (облгази) необхідно трохи більше, близько 50 млрд грн.

При нинішньому рівні тарифів на послуги критичної газової інфраструктури провести таку масштабну реконструкцію неможливо. Тарифи на розподіл газу вже протягом 5 років збиткові для операторів ГРС — тому у них немає фінансових ресурсів розплачуватися з контрагентами, а Оператор ГТС своєю чергою заявляє, що йому вже винні за перші 4 місяці діяльності 1,4 млрд грн. На відміну від облгазів, у обленерго рівень тарифів поки дозволяє не тільки розраховуватися по поточних операціях, а й формувати прибуток і виплачувати дивіденди.

Фінансові результати облгазів і обленерго, млрд грн (+ прибуток, - збитки)

|

|

2017 |

2018 |

2019 |

|

Облгази |

-2,1 |

-7,0 |

-9,8 |

|

Обленерго |

1,6 |

1,5 |

1,9* |

*прогноз

Енергетики пояснюють, що підвищення цін на електроенергію необхідно для залучення інвестицій в галузь. За словами Ірини Протопопової, інвестиції потрібні в першу чергу для поліпшення розподільчої електроінфраструктури — там часті обриви.

Для українських мереж показник SAIDI (характеризує перерви в електропостачанні) приблизно в шість разів гірші, ніж в країнах Європи. При цьому за останні два роки показник SAIDI покращився, паузи в електропостачанні скоротилися на 10%.

Хоча, з урахуванням обсягів інвестицій, 10% — несподівано мізерне поліпшення.

Особливості регулювання інвестицій: подвійні стандарти

Підходи до інвестицій у розподіл у енергетиків зовсім інші, ніж у газовиків. Ось приклад двох розподільних компаній — електроенергетичної та газової, які діють на одній ліцензійній території.

Це означає, що у них можна порівняти загальні технічні характеристики мереж, а значить і витрати на них.

Обсяг інвестицій (без установки лічильників, в тис доларів США)

|

2015 |

2016 |

2017 |

2018 |

2019 |

|

|

Вінницягаз |

1 889 |

991 |

1 245 |

758 |

758 |

|

Вінницяобленерго |

1 781 |

3 448 |

3 675 |

7 150 |

5 857 |

За період з 2015 по 2019 рік в обленерго обсяг закріплених в тарифі інвестицій збільшився в 3,5-4 рази. За цей же період інвестиції в облгазу скоротився у 2,5 раза. І хоча спочатку в електроенергетиків і газовиків був інвестиційний паритет, зараз інвестиційний потенціал газовиків майже у 8 разів менше.

Парадокс в тому, що в поточному році ця різниця може ще більше збільшиться. Цього року більшість "електриків" розраховують на тариф, який дозволить майже в півтора рази збільшити інвестиції. А ось газовики повинні залишитися практично з тим же рівнем капіталовкладень, що і в 2019 році у когось з операторів ГРС інвестиції будуть на 10-15% більше, у когось менше.

Наскільки ефективні підвищені інвестиції в електромережі? Слід визнати, що за останній час в Україні якість послуги з доставки електроенергії покращилася.

І все ж, обленерго, завдяки приросту тарифів, стабільно нарощують свої інвестиції — і, як результат, покращують роботу електромереж. Газові мережі навпаки — протягом 5-7 років хронічно недоотримують 95% необхідних інвестицій. Це означає, що слід визнати — проблеми з газовою інфраструктурою не за горами.

Джерела інвестицій

Основне джерело інвестицій в енергетичну інфраструктуру — тариф. Як уже зазначалося, в останні два місяці, в результаті зниження цін на газ, частка тарифу на розподіл в кінцевій ціні газу в Україні збільшилася.

Але вона все ж відстає від середніх європейських показників. А якщо врахувати, що український тариф покриває лише зарплату персоналу газових компаній, а інвестиції забезпечує лише на рівні 5% від необхідних — то слід визнати, що його інвестиційна функція просто відсутня.

Діючі тарифи на розподіл газу у 2020 році передбачає щорічні інвестиції всіх операторів ГРС в обсязі близько 1 млрд грн. І приблизно половина цих коштів повинні бути використані на установку лічильників газу.

Інвестиційні програми, затверджені НКРЕКП, млн грн

|

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

|

|

Обленерго |

2 083 |

3 382 |

3 571 |

4 464 |

4 616 |

5 989* |

|

Облгази |

429 |

429 |

429 |

514 |

Оскільки основна діяльність операторів ГРМ генерує збитки, у банків та інших фінансових установ немає ніяких підстав для інвестицій в цю галузь.

Плата за електроенергію або за "дроти"?

З тарифом на розподіл електроенергії все навпаки. В Україні його частка в ціні електроенергії для населення 58% (!) — це у 2 рази більше, ніж у середньому по Європі. І енергетики говорять про необхідність подальшого підвищення цього тарифу — у 1,5 раза до кінця цього року.

Тариф на доставку (розподіл) в структурі ціни газу та електроенергії (%)

|

|

Україна |

Польща |

Румунія |

Чехія |

Словаччина |

|

Газ |

20 |

23 |

31 |

23 |

36 |

|

Електроенергія |

58 |

28 |

31 |

37 |

27 |

Джерело: HEPI

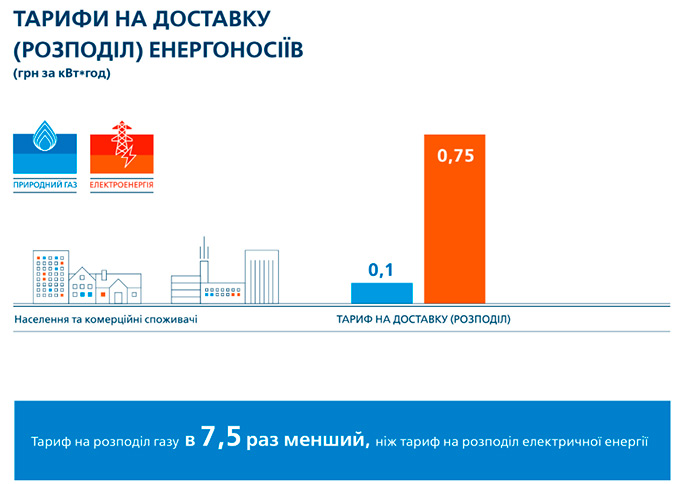

Якщо ж порівнювати абсолютні показники українських тарифів на розподіл електроенергії та газу з приведенням їх у кВт * год, то виявиться, що доставка електроенергії обходиться в 7,5 раза дорожче, ніж доставка газу.

Очевидно, що збереження такої дискримінаційної різниці в регулюванні двох найважливіших енергоринків країни збиткове для економіки країни. Єдині правила для всієї енергетики — ключовий принцип Третього Енергопакету, який проявляється в застосування для всіх єдиної системи обліку в кВт * год. Все це разом забезпечує конкуренцію між різними секторами, що необхідно споживачам енергоресурсів. Чинна ж в Україні регуляторна політика веде не просто до стагнації газового ринку, а й ще загрожує безпеці громадян та підприємств.

Головне, що треба знати — реформи краще проводити на ринку, що падає!

Зараз, при усталеному тренді на зниження ринкових цін на газ, за рахунок зміни політики тарифного регулювання є можливість згладити існуючу дискримінацію учасників газового ринку і вирівняти тариф на газорозподіл без підвищення роздрібних цін на газ. Тобто як ресурс для інвестицій слід використовувати зниження ринкових цін.

Разом з цим необхідно також розглянути використання нових варіантів тарифного регулювання — будь це RAB-регулювання, модель тарифу з двома ставками, який враховує пікові навантаження на мережі, або американська модель регулювання рентабельності для різних типів споживачів.

Про це — в наступних публікаціях цього спецпроєкту.